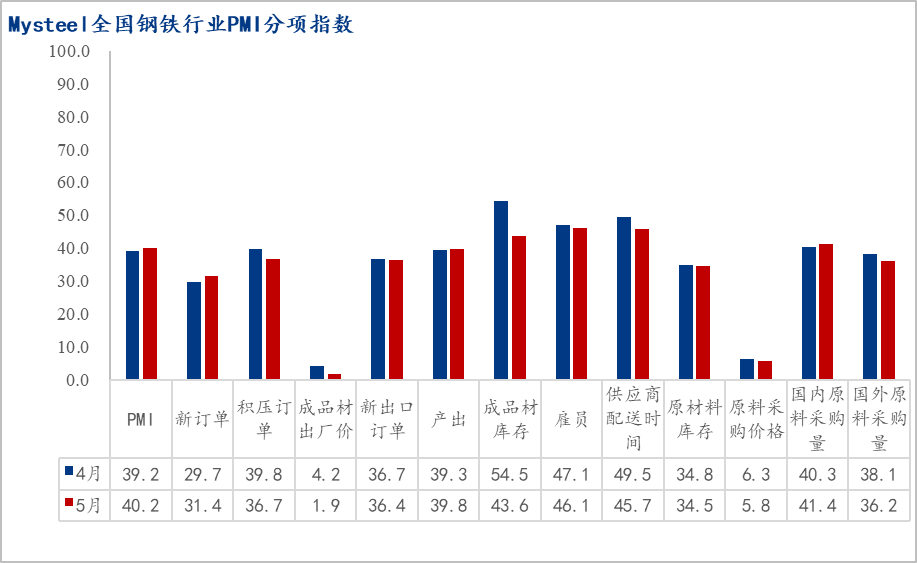

图一、Mysteel中国钢铁行业PMI指数

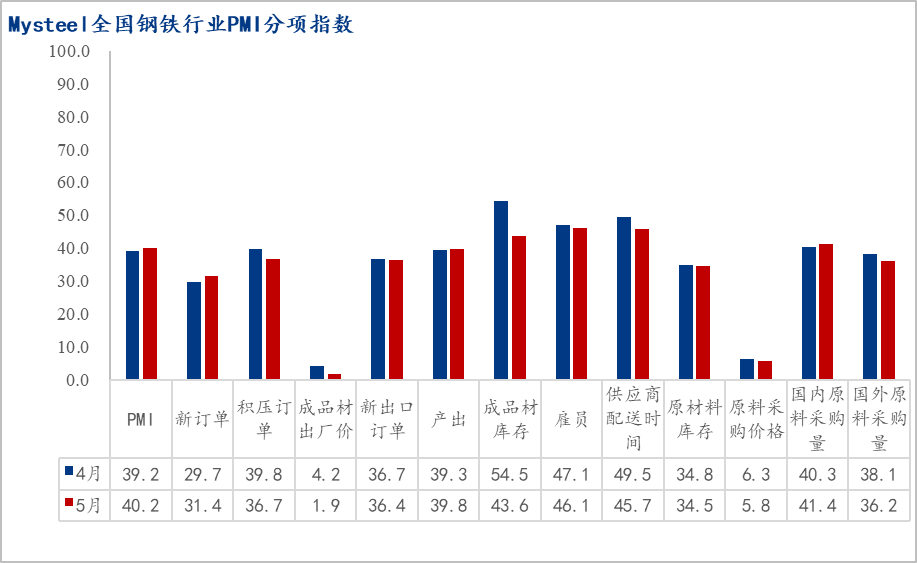

图二、Mysteel中国钢铁行业PMI分项指标

一、国内主要钢材品种价格继续下跌

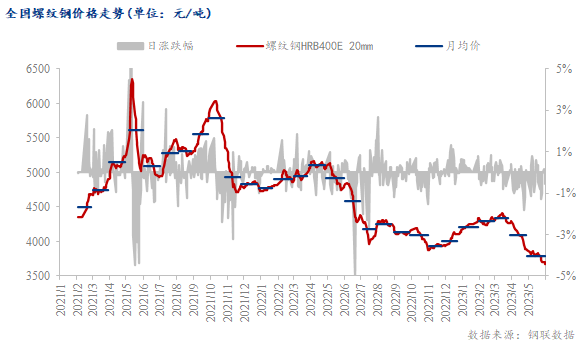

1、国内螺纹钢均价延续跌势

图三、全国螺纹钢价格走势

截至5月31日,Myspic国内钢材价格综合指数137.74,月环比回落5.67% ,较去年同期相比下跌22.91%;国内长材指数为152.72,月环比下跌5.86%,较去年同期下跌23.78%;螺纹钢指数为144.93,月环比下跌5.55%,较去年同期下跌23.50%。

5月份全国建筑钢材价格延续跌势。截至31日,全国主要城市20mm HRB400E材质螺纹钢市场平均价格在3680元/吨,月环比下跌208元/吨,较去年同期下跌1151元/吨。

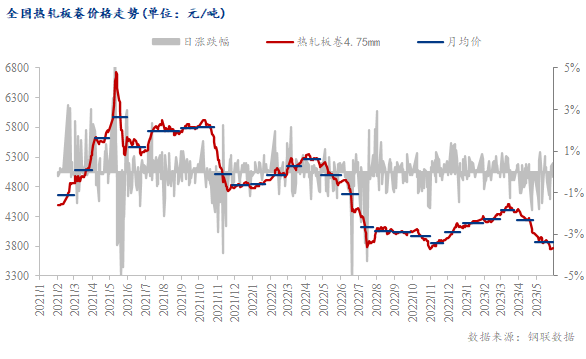

2、国内热轧均价下跌为主

截至5月31日,国内扁平材指数为123.41,较上月环比下跌5.44%,较去年同期下跌21.85%;其中热卷指数为132.92,较上月环比下跌6.26%,较去年同期下跌23.31%。

截至5月31日,国内24个主要城市4.75mm热轧板卷均价为3747元/吨,月环比下跌270元/吨,较去年同期下跌1152元/吨。

二、成本下行修复利润 钢厂产量止降回升

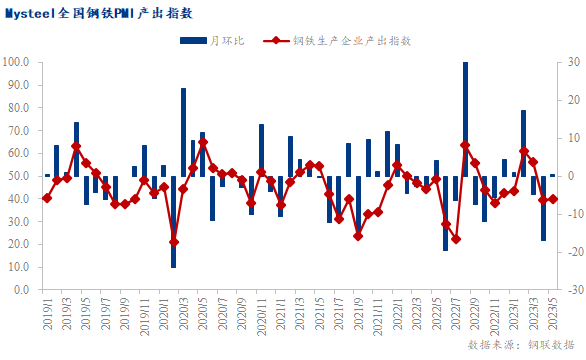

5月份,全国钢铁行业钢厂产出指数较4月份低位回升0.5个百分点,终值39.8,继续居于荣枯线下方。具体来看,本月国内钢铁生产继续收缩,主要仍是钢价持续下跌,导致部分钢厂面临亏损,检修减产的计划在月初明显增多,上半月钢厂产量出现较明显的回落。不过运行至后半月,原料价格的下跌修复了部分钢厂利润,主要品种生产恢复微利,月末钢厂产量开始出现回升。

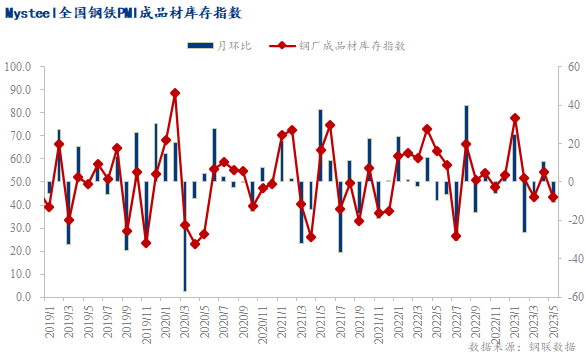

从相关指数来看,本月成品材出厂价指数继续回落2.4个百分点至1.9,成品材库存指数大幅下降10.9个百分点至43.6,原材料库存指数继续回落0.3个百分点至34.5,原料采购价指数继续回落0.5个百分点至5.8,国内原材料采购量指数回升1.0个百分点至41.4,国外原材料采购量指数回落1.9个百分点至36.2,可见目前钢价低迷运行态势下,钢厂原料备采及库存继续维持低位,成材库存继续去化。

相关数据来看,2023年5月26日Mysteel调研国内五大品种生产企业周产量为926.5万吨,较4月28日29.5万吨,五大品种钢厂库存为497.6万吨,较4月28日下降75.7万吨,五大品种市场库存为1242.9万吨,较4月28日下降122.6万吨。对于6月份而言,考虑到前期钢厂检修潮陆续结束,同时原料下行修复钢厂利润,短期产量继续下行的空间有限,预计6月份国内钢铁供给或维持当前水平徘徊。

图五、钢铁生产企业产出指数

图六、钢厂成品材库存指数

三、原燃料跌势放缓 生产企业利润有所修复

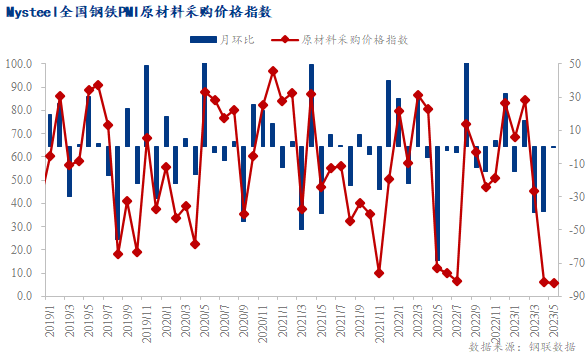

5月份原材料采购价格指数5.8,环比继续回落0.5个百分点,在价格连续大幅下跌的情况下,生产企业补库意愿不高,多数企业持续消耗库存,库存基本处于低位,叠加生产利润修复,生产企业补库情绪有所释放,对原材料价格形成一定支撑。截止5月31日,Mysteel数据显示,Myipic综合指数为119.63,环比上月下跌2.81%,同比去年下跌17.14%。其中进口矿同比下跌18.24%,国产矿同比下跌15.23%。

5月份原材料库存指数34.5,环比回落0.3个百分点。截止5月26日,Mysteel统计全国45个港口铁矿石库存为12793.83万吨,环比增加7.62万吨,日均疏港量291.71万吨,环比增4.79万吨。Mysteel统计全国钢厂进口铁矿石库存为8635.33万吨,环比减少58.04万吨。Mysteel统计230家中国独立焦化厂焦炭库存85.5万吨,环比下降11.95万吨,Mysteel统计247家中国钢厂焦炭库存616.18万吨,环比下降1.56万吨。

在钢厂主动减产适配需求后,企业生产利润快速修复,部分企业试探性复产或增产,带动原材料价格震荡企稳。不过由于成材需求逐步向淡季过渡,钢厂复产空间有限,对原材价格的支撑力度也较为有限。其中铁矿在港口发运减少的情况下,到港量处于今年以来的中等偏低位,供给端相对偏弱,而双焦供给端则相对宽松 。因此整体来看,预计6月份原燃料价格将震荡运行为主。

图七、原材料采购价格指数

四、市场补库情绪略有好转 新订单指数小幅回升

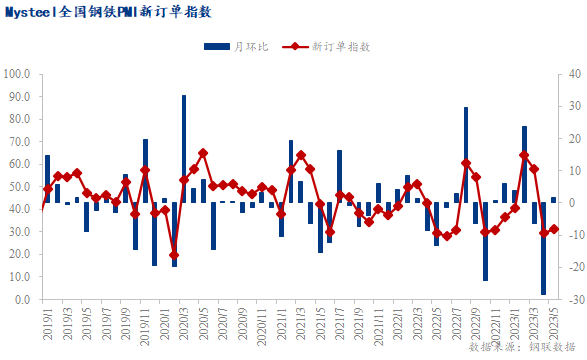

5月份,全国钢铁行业新订单指数31.4,月环比回升1.4个百分点,表明市场需求维持不温不火状态,不过较上月补库情绪有所好转。

5月份由于地产数据不及预期,叠加基建增速放缓,刚性需求的高度有所下滑;制造业方面,从我网制造业用钢调研来看,钢结构行业相对稳健,但其高度也受基建资金的到位情况制约;家电行业则在高温季节,消费有有一定的增量;机械、汽车行业表现则较为一般。整体而言,6月份下游需求或将继续走弱。

图八、新订单指数

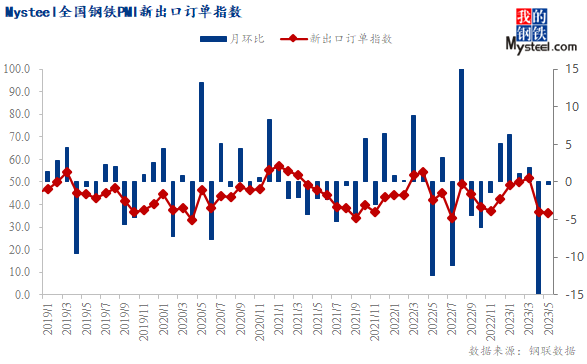

五、海外需求整体表现清单 钢材出口维持低位运行

5月份全国钢铁行业新出口订单指数36.4,较4月份继续回落0.3个百分点,陆续3个月下降。海关总署数据显示,2023年4月我国出口钢材793.2万吨,较上月增加4.2万吨,环比增长0.5%;1-4月累计出口钢材2801.4万吨,同比增长55.0%。4月我国进口钢材58.5万吨,较上月减少9.7万吨,环比下降14.2%;1-4月累计进口钢材249.8万吨,同比下降40.1%。

5月份中国各品种钢材出口FOB报价延续跌势运行,目前国内螺纹钢出口可成交FOB报价在580美元/吨左右,较上月跌15美元/吨,热轧板卷出口可成交FOB报在530美元/吨左右,较上月跌70美元/吨,整体呈现大幅下行趋势。具体来看,5月份内贸市场价格继续下行,各品种刷新年内低点,钢材出口报价同样跟随下跌,同时海外市场需求保持清淡,尽管下半月随着价格跌至低位,海外买家询盘增多,但还盘价格大幅低于出口意向价格,整体出口成交仍然表现低迷。综合预计6月份随着内贸价格企稳,钢材出口订单或也开始陆续释放,不过品种上仍以冷热轧等板材品种为主。

图九、新出口订单指数

六、6月份钢市分析展望

纵观5月份,国内钢材市场延续下跌趋势,整体较4月份跌幅收窄,主要仍是在宏观数据低迷,原料成本继续塌陷,以及终端需求萎靡不振等多因素共同作用下,钢材期现价格双双刷新年内低点,仅在月末市场价格有所止跌,但仍处于低位反复震荡态势,反弹动力不足。

展望6月份,笔者认为当前国内钢材市场供需问题难以解决,钢价或维持低位反复震荡运行。首先,宏观面,从当前各项经济数据以及市场情绪而言,宏观预期仍然偏差,市场信心需待有效性的新政策出台来增强。供给面,随着原料成本的不断下移,成本塌陷反而形成了一定正反馈,钢厂利润修复后产量止降回升,而行政性减产尚未有明确定论,仍以市场自动调节为主。再看需求端,6月份南方地区或进入梅雨季,传统“淡季”效应犹在,同时从目前市场反馈来看,下游资金回款问题仍然存在,需求端难有持续且明显放量的表现。不过目前市场价格已跌至近3年低位,风险大范围释放,存在阶段性的修复反弹可能。综合预计,6月份国内钢材价格或以区间反复震荡表现为主,期间或存在修复性反弹的表现。

以上就是关于“全国钢铁行业PMI数据解读”的全部内容,欢迎转发分享,谢谢